Блог компании Mozgovik |О ситуации с редомициляцией российских компаний с Кипра, BVI и Нидерландов

- 14 февраля 2023, 12:37

- |

Сегодня акции VK в моменте росли на 4% на Мосбирже после сообщения о том, что совет директоров компании одобрил переезд в Россию с Британских Виргинских Островов.

Что мы думаем на этот счет?

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Mozgovik |Лёд тронулся? 10 февраля Global Ports сообщила о редомициляции в РФ с Кипра.

- 14 февраля 2023, 12:01

- |

10 февраля компания Global Ports, зарегистрированная на Кипре, сообщила о редомициляции в РФ с Кипра.

GLPR торгуется на LSE и не торгуется в России, поэтому проблем со связкой Euroclear-НРД тут нет.

Что мы видим, как это происходит?

👉2 марта состоится собрание акционеров

👉10 апреля делистинг акций c LSE

Компания переедет на остров Русский, Приморский Край.

Акции кипрской компании будут конвертированы в акции российской компании с равным номиналом, конвертированным по курсу ЦБ на 9 февраля.

Неголосующие акции компании будут конвертированы в голосующие.

( Читать дальше )

Блог компании Mozgovik |СД VK одобрил перерегистрацию в России с Британских Виргинских островов

- 14 февраля 2023, 10:42

- |

Шаг смелый и нужный, но непонятно, как именно это будет происходить.

Риски потерять что-то при переезде сохраняются, ведь покупая VK на Мосбирже, вы покупаете не ВК, вы покупаете расписки, выпущенные американским Ситибанком на акции зарубежной компании.

В нормальных условиях переезд с BVI возможен был только через промежуточную регистрацию на Кипре. Чтобы сделать все по-белому, официально, там нужно согласие:

— регулятор BVI

— регулятор Кипр

— Euroclear

— Citibank

Как все это будет выглядеть на самом деле — непонятно.

PREMIUM |Технический анализ 13.02.2023: второй эшелон уже начинает выглядеть перегретым

- 13 февраля 2023, 08:27

- |

Характерная тенденция последних недель и дней: ничем не обоснованные выстрелы вверх в низко-ликвидных акциях в 3 эшелоне. Зачастую выстрелы происходят в бумагах-пустышках.

Чаще всего выстрелы продолжаются 1-1,5 дня.

На прошлой неделе выстрелы были: МГТС, Русснефть, Ашинский метзавод, Арсагера, БСПБ, Росбанк, ЧКПЗ, Кузнецкий Б, ТГК-2, ЧЗПСН, Белон, Варьеган. Что меня беспокоит, так это то, что в результате выстрелов даже второй эшелон уже начинает выглядеть перегретым.

Стреляет все подряд, поэтому не исключено, что бумаги, в которых еще не было «выстрела», могут также пойти вверх.

( Читать дальше )

Блог компании Mozgovik |Действия по личному портфелю 8.02.2023

- 09 февраля 2023, 08:29

- |

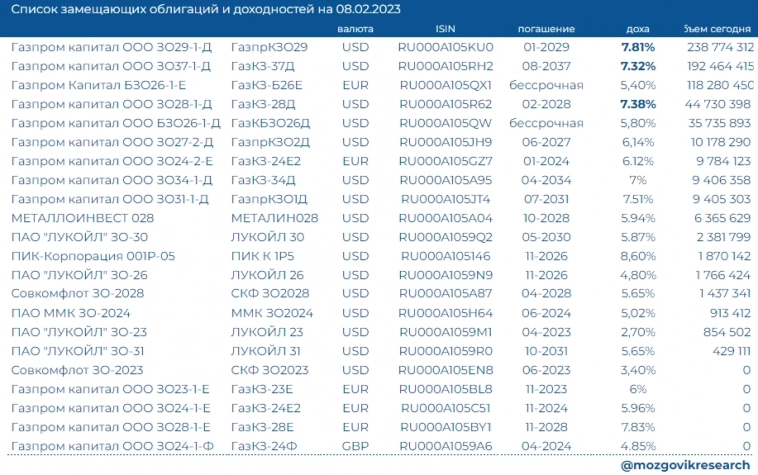

Блог компании Mozgovik |Список замещающих облигаций: какие облигации можно купить, чтобы хранить сбережения и получать доходность в валюте?

- 08 февраля 2023, 14:35

- |

Смысл аномально высоких доходностей в некоторых выпусках Газпрома в том, что там сидят продавцы, которые купили эти бумаги с хорошим дисконтом, и теперь продают по ценам ниже рынка, чтобы зафиксировать прибыль. В этих же выпусках сосредоточена максимальная ликвидность.

Если бы Газпром заново размещал эти бонды, вряд ли бы мы увидели там такие доходности.

Так в целом-то конечно неплохая альтернатива доллару, ибо таких ставок по долларовым депозитам уже давно себе и представить нельзя.

Напомню, что выплаты в замещающих бондах как и сами бонды номинированы в долларах, но сделки и расчеты все проходят в рублях.

Если взять выпуск КЗО29 с доходностью к погашению 7,8%, то там доходность купона относительно рыночной цены всего 3,8%. Доходность 7,8% возникает только в случае успешного погашения данной бумаги в 29 году, или роста ее цены. Сейчас выпуск торгуется 78% от номинала.

Все эти бонды я добавил в вочлист, их параметры можете посмотреть тут: https://smart-lab.ru/q/watchlist/dr-mart/18863/

( Читать дальше )

PREMIUM |Максим Орловский: инвестиционные идеи на 2023 год (конспект большого интервью)

- 08 февраля 2023, 10:44

- |

Вчера наша команда @mozgovikresearch пообщалась с Максимом Орловским, гендиректором Ренессанс Брокер.

Интервью заняло почти 2 часа.

Видео будет доступно после монтажа сегодня или завтра на моем ютуб канале: https://www.youtube.com/@TimMartynov/

Пока же, для тех, кто имеет подписку смартлаб премиум мы сделали небольшой конспект идей.

В этом интервью:

👉Основные инвест идеи на рынке акций

👉Взгляд на бюджет, рубль, денежную массу

👉Ситуация с продажей расконвертированных бумаг на российском рынке

👉Взгляд по отдельным компаниям

( Читать дальше )

Блог компании Mozgovik |Weekly#35: Как растущая бюджетная дыра может повлиять на рынки?

- 07 февраля 2023, 13:55

- |

Вы спрашивали — почему я не рекомендую долгосрочные ОФЗ, вот и ответ: посмотрите, что происходит с дефицитом бюджета РФ в декабре-январе. Растущая дыра бюджета означает, что занимать Минфину придется очень много, а когда ОФЗ становится слишком много, ставки по ним должны начать расти (а цены на длинные выпуски при этом могут сильно снизиться).

В этой заметке:

✅коротко разобрал последствия ситуации с бюджетом

✅обозначил возможные долгосрочные последствия для рынка

✅рассказал о своих действиях по портфелю

✅список предыдущих статей Mozgovik, где мы указывали на проблемы с бюджетом

( Читать дальше )

Блог компании Mozgovik |Действия по личному портфелю 07.02.2023

- 07 февраля 2023, 10:38

- |

Блог компании Mozgovik |Статистика рекомендаций телеграм каналов, графики и закономерности

- 06 февраля 2023, 13:52

- |

Продолжение. Начало публикации в первой части: https://smart-lab.ru/blog/876173.php

В этой публикации мы пофантазировали на тему, какую торговую систему можно построить, опираясь на рекомендации Троицы, а также привели результирующую таблицу всех пусков ракет и скриншоты графиков “всех запусков”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс